요약.

➊ 2030년 전기차 2,000만대 판매라는 목표를 달성하기 위해, 테슬라는 더 저렴하고 많은 양의 배터리가 필요합니다.

➋ 이를 배터리 제조사의 손에만 맡길 수 없기에, 테슬라는 배터리 내재화에 뛰어들었습니다.

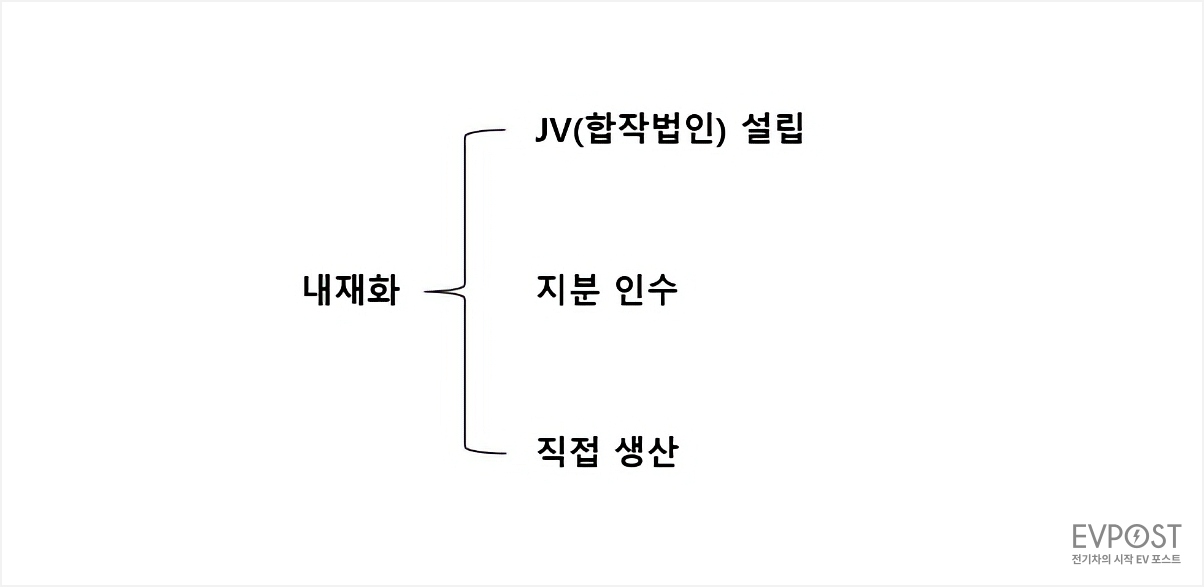

➌ 하지만 내재화가 꼭 직접 배터리를 만드는 것만을 의미하는 것은 아닙니다.

➍ 내재화에도 JV, 지분 인수, 직접 생산이란 3가지 옵션이 있는데요.

➎ 이 3가지 중, 테슬라는 4680이란 새로운 폼팩터까지 만들면서 직접 생산에 매달리고 있습니다.

➏ JV 옵션은 일찍이 파나소닉과의 협업 과정에서 겪은 트러블 때문에, 지분 인수 옵션은 수급 개선에 도움이 되기 어렵고 테슬라 방식과 맞지 않아 새로이 고려하지 않는 것으로 추측됩니다.

➐ 테슬라는 직접 생산을 통해 배터리 수급을 안정화시키는 것 뿐 아니라, 비용을 대폭 절감할 수 있을 것입니다.

➑ 기존 셀 메이커들이 상대적으로 소홀했던 제조 원가 개선에 박차를 가할 수 있을 뿐 아니라, 그들이 가져갔던 중간 마진을 생략함으로써 배터리를 더 저렴한 비용으로 수급할 수 있기 때문입니다.

테슬라는 왜 배터리를

내재화했을까?

2030년, 테슬라의 공식 목표 판매량은 전기차 2,000만 대입니다. 자동차 시장 규모가 연간 약 8,000만대 내외임을 고려하면, 전체 시장의 25%나 되는 거대한 규모입니다. 2021년 테슬라의 연간 판매량이 93만대임을 고려하면, 그 21배나 되는 규모이고요. 이런 어마무시한 목표를 달성하는 게 과연 가능할까요? 만약 목표 달성에 실패한다면, 가장 유력한 이유 중 하나는 아마 배터리 문제일 거라고 저는 생각합니다. 그 이유는 크게 2가지인데요.

첫째로, 배터리는 아직까지도

첫째로, 배터리는 아직까지도

너무 비쌉니다.

십 수 년 전에 비해 가격이 많이 떨어졌다고는 하나, 아직까지도 전기차 전체 원가의 30-40%나 차지합니다. 때문에 배터리 원가 절감이 곧 전기차 원가 절감의 키라고들 말하죠. 배터리 원가가 더 떨어지지 않는다면 전기차는 내연기관 대비 가격 경쟁력을 갖추기 힘들 것이고, 5년, 10년 뒤에도 지금처럼 고가의 프리미엄 제품군에서만 한정적으로 판매되고 있을 겁니다.

그런데 테슬라가 프리미엄 제품만 팔아서 전체 자동차 시장의 25%를 차지하는 게 가능할까요? 아마 전세계 프리미엄 자동차 시장을 독차지한다고 해도 불가능할 겁니다. 2,000만대를 팔기 위해서는, 프리미엄 뿐 아니라 더 저렴한 보급형 제품 시장까지 공략해야 할 것이고, 그러기 위해서는 전기차 가격이 지금보다 ‘훨씬 더’ 저렴해져야 합니다. 때문에 배터리 원가 절감 없이는 테슬라의 목표 달성도 불가하다고 해도 결코 과장이 아닐 겁니다.

둘째로, 배터리는 공급도

둘째로, 배터리는 공급도

부족할 것으로 예상되고 있습니다.

SNE 리서치 조사 자료에 의하면, 2021년 전기차 배터리 수요는 330GWh 수준이었으나, 2030년에는 4,028GWh 수준으로 10배 이상 성장할 것으로 예상된다고 합니다. 이런 급격한 수요 성장을 뒷받침하려면 배터리 제조 공장 뿐 아니라, 밸류체인 가장 뒷단의 원재료 광물 채굴/제련 시설까지 현재 대비 10배 이상 규모로의 엄청난 증설이 필요할 겁니다. 이런 거대한 밸류체인 구축이 과연 아무 문제없이 순탄하게 진행될 수 있을까요? 아무리 일찍부터 준비한다고 한들, 분명히 배터리가 부족해 자동차를 만들지 못하는 상황이 누군가에게는 발생할 것이라고 저는 생각합니다.

테슬라 역시 이러한 문제에서 예외가 되지는 못하겠죠.

아무리 날고 기는 테슬라라고 해도 배터리 없이는 전기차를 만들지 못합니다. 실제로 배터리 부족은 오랜 기간동안 테슬라 생산 속도의 발목을 잡아온 제약 요인 중 하나였는데요. IR 담당 임원인 Martin Viecha에 따르면, 2022년은 테슬라가 사업을 시작한 이래 ‘처음으로’ 필요한 양만큼의 배터리를 공급받을 수 있었던 한 해였다고 합니다. 테슬라가 전기차를 생산해온지 거의 15년이 지났음에도 불구하고 말이죠.

아마 앞으로는 더 힘들 겁니다.

얼마 전까지는 테슬라 혼자였지만, 이제 더 많은 경쟁사들이 본격적으로 배터리 확보를 위해 사활을 걸고 달려들고 있습니다. 이런 상황에서 테슬라는 매년 더 많은 자동차를 만들어야 하고요. 결국, 얼마나 충분한 배터리를 확보했는지가 테슬라의 2030년 2,000만대라는 목표 달성 여부를 결정적으로 좌우할 거라고 봅니다. 이런 상황에서, “배터리 제조사들이 알아서 원가를 절감하고 캐파를 키워서 저렴하고 넉넉한 양의 배터리를 공급해주겠지” 하고 넋 놓고 기다리고만 있어서 될까요? 어떻게든 배터리를 내재화해서 직접 관리하는게 자연스럽고 합리적인 선택일 겁니다.

테슬라는 왜 배터리를

테슬라는 왜 배터리를

직접 만들까?

하지만 어떤 제품을 ‘내재화’한다고 해서, 반드시 혼자 힘으로 직접 공장을 지어서 배터리를 생산하는 것만 말하는 것은 아닙니다. 내재화에도 여러 가지 옵션이 있는데요. 크게 3가지입니다.

첫번째로, GM, 스텔란티스, 현대차처럼 배터리 제조사와 JV(Joint Venture), 즉 합작 법인을 세워 공동으로 생산 공장을 세우고 운영함으로써 좀 더 안정적으로 배터리를 공급 받는 방법이 있을 겁니다. 두번째로, 폭스바겐처럼 배터리 제조사의 지분을 인수해 직접적인 영향력을 행사하며 배터리를 안정적으로 수급하는 방법도 있을 것이고요.

마지막으로, 테슬라처럼 혼자서 자본을 투자하고 공장을 세워 직접 배터리를 생산하는 옵션이 있을 겁니다. 이는 아마 자동차 제조사들이 가장 후순위로 고려하는 옵션일텐데요. 배터리를 혼자 힘으로 생산한다는 게 말처럼 쉽지 않을 뿐더러, 천문학적인 시간과 비용 그리고 리스크가 따르기 때문입니다. 그럼에도 불구하고 테슬라가 JV나 지분 투자 대신 직접 생산이란 옵션을 택한 이유는 무엇일까요? 옵션 하나 하나에 대해 제 나름대로의 추측을 이야기해보려 합니다.

1번째 옵션. Joint Venture 설립?

1번째 옵션. Joint Venture 설립?

⬇︎

“할만큼 해봤다”

첫번째로 JV(Joint Venture) 설립 옵션입니다. 최근 자동차 제조사들이 가장 많이 고려하고 있는 옵션인데요. 자동차 제조사와 배터리 제조사가 공동으로 자본을 투자해 배터리 제조공장을 건설하고 여기서 생산되는 셀을 자동차 제조사향으로 안정적으로 납품하는 구조입니다. 자동차 제조사는 안정적 공급처를, 배터리 제조사는 안정적 수요처를 확보할 수 있다는 장점이 있습니다. 최근 전기차 시장의 공격적 성장과 배터리 수급 불안으로 GM, 스텔란티스, 현대차와 같은 대형 OEM들이 연이어 배터리 제조사와의 JV 설립 뉴스를 발표하고 있죠.

그럼 “테슬라는 배터리 제조사랑 JV는 안 하는거냐?”라고 물으실 수도 있을 겁니다.

그런데 테슬라는 JV에 대해 이미

누구보다도 도가 텄습니다.

일찍이 지금으로부터 거의 10년 전인 2014년부터 일본 파나소닉과 7:3 지분 비율의 합작법인을 설립하고 2017년부터 기가 네바다 공장에서 배터리를 생산해왔으니까요. 파나소닉이 배터리 셀을 생산하면, 테슬라가 이 셀을 가지고 배터리 팩을 만들어 모델 S에 쓰일 배터리 완제품을 완성하는 구조였습니다.

하지만 두 기업 간의 협업이 그리 원활치 못했다고 하는데요. 곳간에서 인심이 난다고 하죠? 미국 월스트릿저널의 보도에 따르면, 곳간 사정이 어려웠던 모델 3 양산 개시 과정에서 두 기업 간에 크고 작은 갈등이 터져 나왔다고 합니다.

일단 납품량을 두고

다툼이 벌어졌습니다.

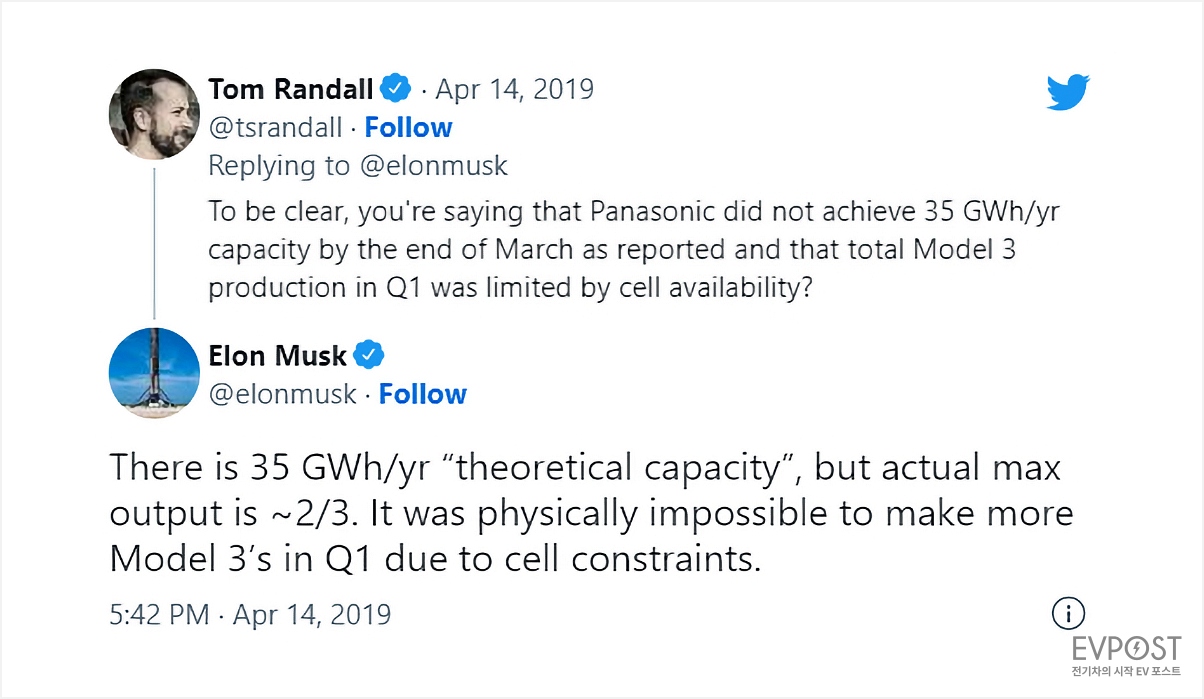

2019년, 일론 머스크는 파나소닉의 셀 제조 캐파가 부족해 모델3 생산에 차질이 발생했다고 트위터를 통해 공개적으로 불평을 늘어놓습니다. 파나소닉과 연간 35GWh의 캐파를 약속했으나 실제 가용 캐파는 그 2/3 수준으로, 필요량보다 현저히 부족했다고 합니다.

하지만 파나소닉도 테슬라에 하고 싶은 말이 적지 않았는데요. 당시 CEO였던 쓰가 가즈히로 사장은 네바다 공장의 적은 생산량의 원인이 오히려 테슬라에 있다고 맞받아칩니다. 생산 효율을 올리기 위해 파나소닉에서 뭔가 조치를 취하려 할 때마다 일론 머스크에 보고와 승인을 해야 하는 테슬라의 “마이크로 매니징” 문화 때문에, 생산 문제 해결이 늦어졌다는 겁니다. 오히려 거꾸로 파나소닉이 기껏 배터리를 양껏 준비해두었더니, 차량 생산 지연 이슈로 테슬라가 배터리를 가져가지 않는 상황이 벌어지기도 했다고 합니다.

판가도 문제였습니다.

곧 파산할거라는 의견을 월가 애널리스트들이 줄줄이 내놓을 정도로 재무 사정이 어려웠던 테슬라가 파나소닉에 배터리 판가 인하를 요청했다고 합니다. 파나소닉 당시 CEO였던 스가 가즈히로에게 일론 머스크가 직접 판가 인하를 요구하는 전화와 이메일을 시도 때도 없이 보냈다고 하는데요. 파나소닉 측은 이를 받아들이지 않고, 오히려 “이런 요구가 계속될 시 기가팩토리에서 인력과 설비를 철수시키겠다”고 매섭게 응전했다고 합니다.

이렇게 파나소닉이 판가를 두고 물러설 수 없는 이유가 있었는데요. 2017년 파나소닉이 16억 달러라는 거금을 투자해 네바다 공장에서 셀 양산을 시작한 이래, 네바다 합작법인은 줄곧 적자에 시달립니다. 테슬라가 모델 3 양산 램프업에 어려움을 겪으며 파산 위기까지 갔던 상황이니, 파나소닉 역시 이익을 낼 수 없는 게 어찌 보면 당연한 상황이었겠죠. 결국 파나소닉은 양산이 안정화된 이후 2021년이 되어서야 네바다 공장에서 첫 연간 흑자를 기록합니다. 파나소닉 입장에서도 테슬라와의 협업으로 별 재미를 보지 못했다는 말입니다.

이런 크고 작은 문제들로 인해, 쓰가 가즈히로 CEO가 기자들에게 공개적으로 기가팩토리 투자에 대해 후회한다는 발언까지 내놓는데요. 양사 간의 분위기가 대략 짐작이 되죠?

결국 파나소닉은 신규 캐파 확장에 있어서도 보수적인 태도로 임할 수밖에 없었습니다. 그리고 더 많은 배터리가 필요한 테슬라는, 공격적인 성장을 뒷받침해줄 수 있는 새로운 배터리 공급사를 찾아나서게 됩니다. 이런 과정을 거치면서, 테슬라는 아마 ‘합작법인’의 ‘합작’이 그리 쉽지 않다는 걸 제대로 배웠을 겁니다. 아무리 공동 투자를 통해 이해 관계를 일치시킨다한들 다른 조직을 내 뜻대로 움직이게 하는 것은 어렵고, 이에 따른 리스크 역시 감수해야 한다는 걸 말이죠.

2번째 옵션. 지분 투자?

2번째 옵션. 지분 투자?

⬇︎

“좋은 방법도 아니고 테슬라 스타일도 아니다”

두번째로는 지분 투자입니다. 합작법인만큼 안정적으로 셀을 공급받기는 어렵겠지만, 어쨌거나 배터리 제조사에 영향력을 행사해 수급을 조금이나마 용이하게 할 수 있는 방안일텐데요. 사실 대부분의 자동차 제조사들은 수급 개선을 목적으로 한 배터리 제조사향 지분 투자는 고려하고 있지 않습니다.

아마 투자할 만한 업체가

마땅치 않아서 일텐데요.

당장 2,3년 내 배터리를 대량으로 공급해 수급에 도움이 되려면 이미 대규모 양산 시설을 확보하고 있거나 이를 단기간 내에 확보할 만한 기술과 재무적 여건을 갖추고 있어야 할 겁니다. 하지만 그 정도 수준의 업체는 이미 밸류에이션이 커질대로 커져 있을테니, 어지간한 돈으로는 유의미한 규모의 지분을 확보하기가 쉽지 않겠죠. 때문에 자동차 제조사들의 배터리 업체향 투자는, 퀀텀스케이프(QuantumScape), 솔리드파워(Solid Power)처럼 5-10년 뒤 상용화될 차세대 폼팩터를 개발하는 중소규모 배터리 업체에 집중돼 있습니다.

이렇게 전고체 배터리 같은 차세대 기술을 연구하는 중소규모 업체에 대한 투자의 목적이 당장 중단기 배터리 수급 안정화는 아닐 겁니다. 장기적인 미래 기술 주도권을 차지하기 위한 대비용 투자라고 보는 게 맞겠죠. 테슬라 역시 위와 같은 맥락에서 수급 개선 목적의 배터리 업체 향 지분 투자는 진행하지 않고 있는 것으로 보입니다.

뿐만 아니라 일부 지분만 투자하는 건 테슬라의 투자 스타일에도 맞지 않습니다. 과거 아래 글에서 한번 다뤘지만, 테슬라는 애플과 같이 인재/기술 흡수 목적의 “어크하이어(Acq-hire)” 인수 합병에만 집중하고 있습니다.

필요한 인재와 기술을 보유한 회사가 있다면 일부 지분 투자가 아니라 해당 회사를 통째로 사서 흡수하는 것이죠. 테슬라는 이제껏 인수한 ATW Automation, Hibar Systems 등 배터리 제조 기술을 보유한 중소규모 업체들을 인수했는데요. 배터리 직접 생산에 필요한 인력/기술 자원을 흡수하고 기존 조직은 공중분해 됐을 가능성이 높다고 봅니다.

결국, 지분 투자는 중단기 배터리 수급 개선을 위해서 객관적으로 좋은 솔루션도 아닐 뿐더러, 테슬라의 투자 스타일에도 잘 맞지 않는다고 볼 수 있을 겁니다.

3번째 옵션. 직접 생산?

3번째 옵션. 직접 생산?

⬇︎

“단점이 있지만, 감수할만 하다”

마지막으로 직접 생산입니다. 테슬라는 현대차나 포드 같은 전통 자동차 제조사와는 다릅니다. 배터리 셀을 직접 생산한 경험은 없지만, 배터리 팩은 2000년대 초 창립 이래 줄곧 직접 연구 제조해왔습니다. 뿐만 아니라 2017년부터 파나소닉과 오랜 기간 배터리 공장을 합작 운영하며, 등 뒤에서 보고 들은 셀 제조 노하우도 있을 겁니다.

하지만 그런 테슬라에게도 배터리 셀 직접 생산은 결코 만만치 않을 것이라고 생각합니다. 배터리 셀과 배터리 팩 생산은 아예 다른 영역이기 때문인데요. 셀이 화학의 영역이라면 팩은 전자공학의 영역입니다. 공정부터 완전히 결이 다릅니다.

배터리 셀을 만들기 위해서는 금속 물질을 혼합해 박막에 도포한 뒤 이를 둘둘 말아 금속 캔에 넣어 충방전을 반복하는 과정을 거쳐야 합니다. 반면에 배터리 팩을 생산하기 위해서는 수 백, 수 천 개의 셀을 용접하고 연결한 뒤, 셀 별 상태를 점검하며 적절한 조건으로 충방전할 수 있도록 관리하는 소프트웨어를 추가해야 하는데요.

이렇게 언뜻 공정 내용을 듣기만 해도 배터리 셀과 팩은 완전히 분야가 다른 영역이기에, 테슬라가 배터리 팩을 줄곧 생산해왔다고 해서 셀 생산을 잘할 것이라고 보장할 수 없다는 겁니다.

이뿐만이 아닙니다. 배터리 산업도 장치 산업이기에 생산을 위해선 어마어마한 금액의 캐펙스 투자가 필요합니다. 전기차 1~1.3만 대 분량인 1GWh의 배터리 생산 캐파를 구축하기 위해서는 약 1,000억원 정도의 비용이 드는 것으로 알려져 있습니다. 그렇다면 테슬라가 배터리 데이에서 확보하겠다고 약속한 100GWh의 캐파를 갖추기 위해선, 어림잡아 10조의 어마어마한 캐펙스 지출이 발생하게 되는 겁니다.

여기에 배터리 불량 리스크도 있습니다. 대표적인 케이스로 LG에너지솔루션은 배터리 불량으로 인한 리콜 배상 비용으로 현대차와 GM에 조 단위 보상비를 지출해야만 했습니다. 테슬라 역시 자체 생산한 배터리에 문제가 생길 경우, 소비자향 리콜 비용으로 천문학적인 금액을 혼자 떠안을 리스크에서 자유로울 수 없게 됩니다.

이쯤 되면, 직접 생산이 결코 좋은 선택이 아닐 수도 있겠다는 생각이 드는 게 전혀 이상하지 않습니다. 오히려 합작 생산이란 옵션을 택한 현대차나 GM이 현명해 보일 정도인데요.

그럼에도 불구하고 테슬라가 직접 생산이란 험로를 택한 이유가 무엇일까요?

직접 생산의 가장 큰 이점은 “수급 안정화”와 “비용 절감” 2가지일텐데요. 수급이야 직접 생산하면 더 안정적인 건 너무나 당연한 이야기이고, 사실 합작 생산과 비교했을 때 그 안정성에 큰 차이는 없다고 생각합니다. 저는 테슬라가 배터리 직접 생산을 택한 이유가 후자인 ‘비용 절감’에 더 초점이 맞춰져 있다고 보는데요. 여기에 대해 조금 더 자세히 이야기해보려 합니다.

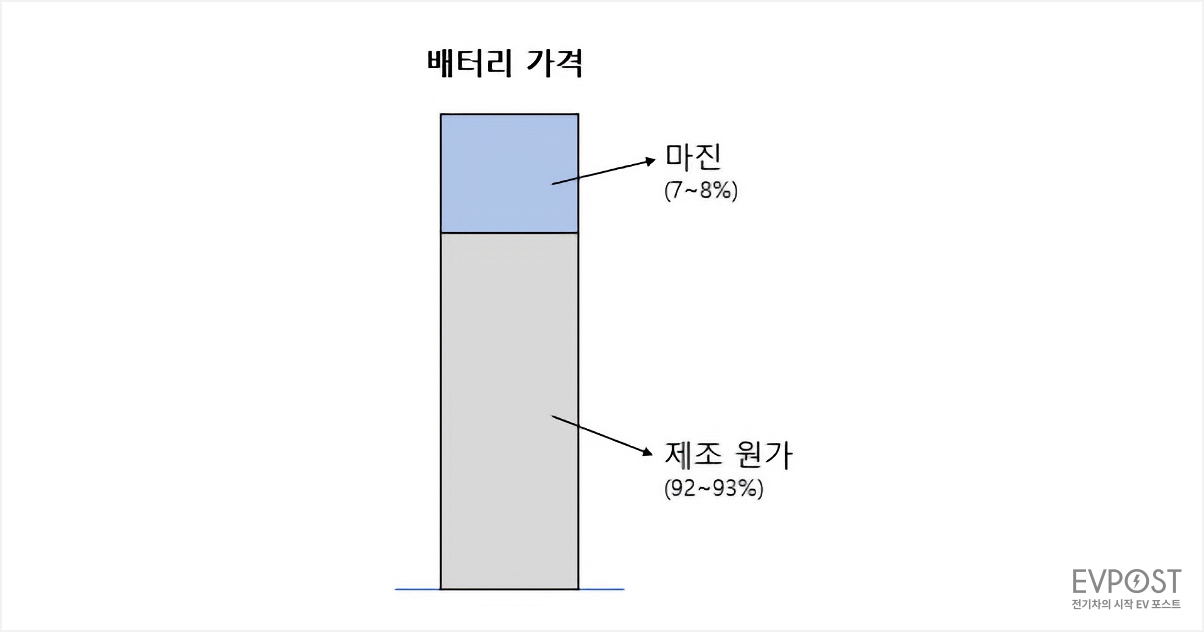

테슬라가 배터리 셀을 사오는 판가는 크게 2가지 요소, 즉 배터리 제조사가 셀을 만드는 데 들어가는 ‘제조 원가’와 여기에 붙는 일정 비율의 ‘마진’으로 구성됩니다.

이 중 먼저 ‘제조 원가’ 이야기부터 해볼까요?

이 중 먼저 ‘제조 원가’ 이야기부터 해볼까요?

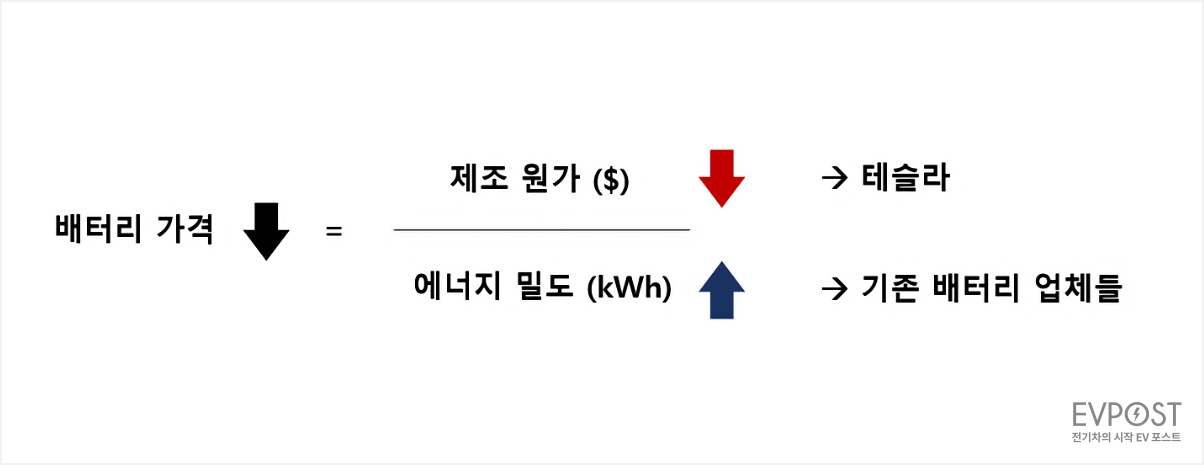

2010년 kWh당 $946에 달하던 배터리 팩 가격이 2021년 $132 수준으로 낮아졌다고는 하나, 아직까지도 너무 비싼 게 현실입니다. 전기차가 내연기관차와 동등한 경쟁력을 갖추기 위해서는 kWh당 $100 수준까지 가격을 낮춰 “Price Parity”를 달성해야 한다고들 하죠. 이 Price Parity를 달성하는 시점을 업계에서는 2024~2025년 경으로 예측하고 있습니다.

테슬라 입장에선 답답할 수밖에 없을 겁니다. 배터리 원가가 조금만 더 낮아져도, 조금만 빨리 Price Parity를 달성해도 더 많은 전기차를 팔 수 있을 겁니다. 그런데 이 원가 절감 속도를 오로지 배터리 제조사에 맡겨두었으니, 사실상 테슬라의 미래를 배터리 제조사 손에 맡긴 셈입니다.

이런 상황에서 테슬라의 배터리 직접 생산은 배터리 제조사를 채찍질하기 위한 굉장히 좋은 수단입니다.

앞서 잠시 언급한 것처럼 배터리 가격은 $/kWh로 계산하는데요. 이제까지 배터리 제조사들은 분자($)를 낮추는 대신 분모(kWh)를 키우는 방향의 연구 개발에 집중해왔습니다. 즉, 제조 원가를 낮추기보다 화학 물질의 레시피를 개선해 에너지 밀도를 높임으로써 배터리 원가를 개선하고자 노력해왔다는 겁니다.

이런 상황에서 테슬라는 반대로 분자($), 즉 제조 원가를 낮추려는 시도를 합니다.

2020년 배터리 데이행사에서 4680이라는 새로운 폼팩터, 건식 전극 공정 도입을 비롯한 다양한 방법을 제시하는데요. 실제로 LG에너지솔루션, 파나소닉 등의 배터리 제조사들이 테슬라를 따라 4680 개발, 건식 전극 공정 도입에 힘을 기울이고 있습니다. 이런 배터리 제조사들 입장에선 애가 탈 수밖에 없을 겁니다. 혹시라도 이제 막 배터리 셀 생산에 도전장을 내민 테슬라가 먼저 4680 양산에 성공한다면, 20년 이상 배터리만 파내려온 제조사들의 자존심에는 심한 스크래치가 날테니까요.

이렇게 테슬라는 배터리 셀 직접 생산을 통해 배터리 제조사들이 새롭게 시도할 연구 개발의 방향을 제시하고, 그 속도까지 끌어올리도록 채찍질을 하게 된 겁니다.

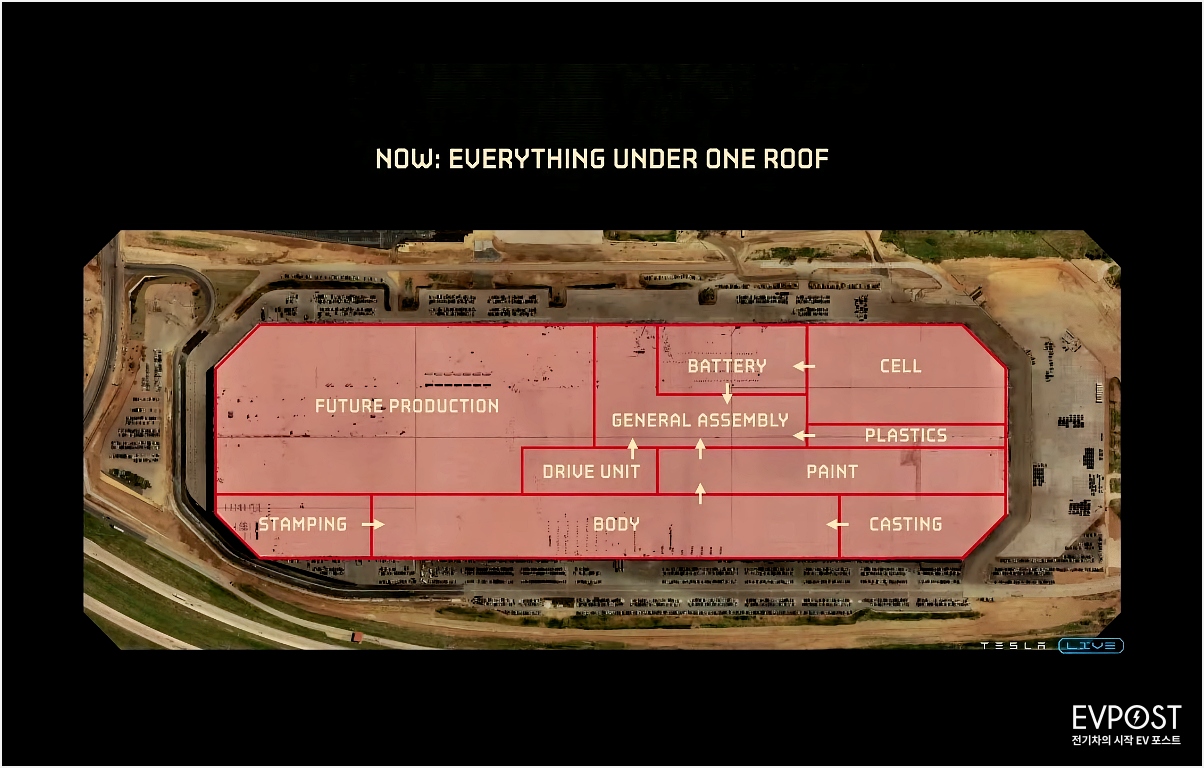

이 뿐만이 아니라, 테슬라는 기존 배터리 제조사들이 절대 할 수 없는 방법으로 비용을 절감하려 하는데요. 2022년 문을 연 기가 텍사스 공장은 배터리 셀, 팩 생산부터 차량 프레임, 조립, 도장까지 모든 게 한 지붕 아래에서 이뤄지는 ‘수직 계열화의 끝판왕’입니다. 공장 상층부에서 배터리 셀과 팩을 제조해 하층부로 내려보내면 이를 가지고 바로 차량을 조립해 전기차를 완성합니다. 뿐만 아니라 테슬라는 배터리 원재료를 근거리에서 공급하기 위해 기가 텍사스 인근에 양극재 공장까지 건설 중입니다. 심지어는 여기에 추가로 자체 리튬 정제 공장 건설까지 검토하고 있다는 뉴스가 들려왔는데요.

배터리 원재료부터 차량 조립까지 모든 과정을 하나의 지역, 혹은 하나의 건물에서 진행함으로써 생산/물류 효율을 극대화하는 것이 테슬라가 추구하는 방향입니다.

‘마진’ 이야기도 해볼까요?

‘마진’ 이야기도 해볼까요?

테슬라가 배터리를 직접 만든다면, 당연히 배터리사가 가져가는 마진만큼의 비용을 100% 아낄 수 있을 겁니다. 그런데 생각 외로 이 마진 절감분도 원가 절감분 못지 않게 큽니다.

테슬라가 2021년 배터리 셀 구매에 얼마를 지출했을까요? 21년 테슬라는 전기차 약 93만대를 판매했습니다. 계산을 편리하게 하기 위해 차량 한 대 당 4,400개의 21700셀이 사용되었고 셀당 가격을 $2 수준으로 가정해보겠습니다. 대략 81억 달러, 원화로 11조 원이라는 엄청난 금액이 나옵니다. 만약 테슬라가 배터리 직접 생산에 성공해, 몇 년 뒤 이 93만대 분량의 배터리 셀을 모두 직접 만든다면 구매비를 얼마나 아낄 수 있을까요? 11조원 중 배터리 제조사들의 마진을 약 7~8% 내외로 가정하면 단순 계산으로만 8-9천억 원을 아낄 수 있는 겁니다.

이 뿐만이 아닙니다. 배터리 제조사와의 판가 협상에서도 좀 더 유리한 위치를 차지할 수 있게 됩니다.

배터리를 직접 생산하게 된다면, 특히나 테슬라처럼 배터리 원재료 수급까지 직접 도맡아하게 된다면, 배터리 원가 구조에 대해 기존 제조사만큼 능통해질 수밖에 없겠죠. 파나소닉이나 LG에너지솔루션이 원재료를 대략 얼마에 사오고 제조원가는 얼마나 될지 꿰뚫어볼 수 있게 될 겁니다. 결과적으로 이들 제조사가 마진을 얼마나 가져가는지 파악할 수 있게 되기 때문에, 협상 테이블에서 더 강력한 판가 인하 압박 카드를 꺼낼 수 있을 겁니다.

빨리 따라할수록 빨리 따라간다

빨리 따라할수록 빨리 따라간다

이야기가 길었는데, 간단히 정리해보겠습니다.

2030년 전기차 2,000만대 판매라는 목표를 달성하기 위해 테슬라는 더 저렴하고 많은 양의 배터리가 필요합니다. 이를 위해 테슬라는 2020년 배터리 데이 행사에서 배터리 직접 생산에 뛰어들겠다는 계획을 발표합니다. 테슬라는 직접 생산을 통해 배터리 수급을 안정화시키는 것뿐 아니라 비용까지 대폭 절감할 수 있을 것입니다. 기존 배터리 셀 메이커들이 상대적으로 소홀했던 제조 원가 개선에 박차를 가할 수 있을 뿐 아니라, 중간 마진을 생략함으로써 더 저렴한 비용으로 배터리를 수급할 수 있을 겁니다.

그럼 왜 기존의 전통 자동차 제조사들은 직접 배터리 셀을 만들지 않고 JV 설립에만 힘을 쏟고 있을까요?

전장이 너무 넓기 때문이라고 생각합니다. 배터리 팩 개발, 자율주행 소프트웨어 개발, 자체 차량용 반도체 개발, 충전 인프라 설치 등 미래 자동차에는 너무나 많은 변화들이 일어나고 있습니다. 하나 하나가 쉽지 않은 과제들입니다. 기존 자동차 제조사들이 밟아보지 못한 낯선 영역들일 뿐 아니라, 직접 하기에는 많은 자본과 인력을 필요로 할 겁니다. 때문에 배터리 셀 직접 제조가 중요하다는 걸 알면서도 섣불리 나서지 못하고 차선책인 JV를 선택하는 것이라고 저는 생각합니다.

하지만 점점 더 많은 경쟁자들이 결국 테슬라의 방식을 따를 겁니다. 이미 폭스바겐, 도요타 등 굵직굵직한 제조사들이 배터리 데이 이후 배터리 자체 개발/생산 계획을 발표하고 나섰죠. “누가 더 빨리 따라 하느냐”에 따라 “누가 빨리 따라 가느냐”가 결정될 거라고 봅니다.

References

– Tesla has access to all the batteries it needs for the first time (Electrek, 22/09/12)

– 282조원 쏟아부었지만…”2030년까지도 전기차 배터리 부족” (머니투데이, 21/10/13)

– Tesla and Panasonic freeze spending on $4.5bn Gigafactory (Nikkei, 19/04/11)

– Tesla’s Musk takes on Panasonic in a rare public battle with a key supplier (Los Angeles Times, 21/04/22)

– Tesla Needs Its Battery Maker. A Culture Clash Threatens Their Relationship. (Wall Street Journal, 19/10/08)

– 정의선 현대차그룹 회장 “배터리 직접 생산 안한다” (이코노믹 리뷰, 21/11/22)

일렉트릭 쇼크

일렉트릭 쇼크

찌릿찌릿하게 읽는 테슬라와 전기차 시장 이야기